Определение КИК

- организация, не признаваемая налоговым резидентом Российской Федерации, контролирующим лицом которой являются организация

и (или) физическое лицо, признаваемые налоговыми резидентами Российской Федерации, или

- иностранная структура без образования

юридического лица (ИСБОЮЛ), контролирующим лицом которой являются организация и (или) физическое лицо, признаваемые налоговыми резидентами Российской Федерации.

Определение контролирующего лица КИК — иностранной организации

Физические или юридические лица, признаваемые налоговыми резидентами Российской Федерации, и:

- имеющие долю участия в иностранной организации установленного размера или;

- осуществляющие контроль над иностранной организацией.

Контролирующее лицо КИК по критерию участия

- доля прямого или косвенного участия в организации составляет более 25% или;

- доля прямого или косвенного участия в организации составляет более 10%, если доля участия всех лиц, признаваемых налоговыми резидентами Российской Федерации, в этой организации составляет более 50%.

Переходные положения

Пунктом 1 статьи 3 Федерального закона от 24.11.2014 № 376-ФЗ предусмотрено переходное положение, в соответствии с которым в первом отчетном периоде признание лица контролирующим лицом КИК осуществляется в случае, если доля участия этого лица в организации

составляет более 50%.

Особенности расчета доли участия в организации

Доля участия в организации определяется в соответствии с порядком, предусмотренным

статьей 105.2 Налогового кодекса Российской Федерации (в том числе учитывается участие через ИСБОЮЛ).

При определении доли физического лица в организации учитываются единоличное участие и участие совместно с супругами и несовершеннолетними детьми.

Исключение

Лицо не признается контролирующим лицом иностранной организации, если его участие в этой иностранной организации реализовано одним из следующих способов или их комбинацией:

- через прямое и (или) косвенное участие в одной или нескольких публичных компаниях, являющихся российскими организациями;

Указанное исключение не применяется в период до 1 января 2029 года в отношении иностранных организаций, участие лица в которых реализовано исключительно через прямое и (или) косвенное участие в одной или нескольких публичных компаниях, признаваемых

международными холдинговыми компаниями в соответствии со статьей 24.2 Налогового кодекса Российской Федерации.

- через прямое и (или) косвенное участие в одной или нескольких иностранных организациях, акции которых допущены к обращению на одной или нескольких иностранных фондовых биржах, расположенных на территориях иностранных государств, являющихся членами

Организации экономического сотрудничества и развития (за исключением государств (территорий), включенных в установленный статьей 25.13-1 Налогового кодекса Российской Федерации перечень государств (территорий), не обеспечивающих обмен информацией

для целей налогообложения с Российской Федерацией), и при выполнении одновременно следующих условий:

- доля прямого и (или) косвенного участия контролирующего лица в каждой указанной иностранной организации не превышает 50%;

- доля обыкновенных акций, допущенных к обращению на иностранных фондовых биржах в совокупности по всем указанным иностранным фондовым биржам, превышает 25% уставного капитала, сформированного за счет обыкновенных акций, для каждой

иностранной указанной организации.

Контролирующее лицо КИК по критерию контроля

- осуществление контроля над организацией в своих интересах или в интересах своего супруга и несовершеннолетних детей

Под контролем над организацией понимается оказание или возможность оказывать определяющее влияние на решения, принимаемые этой организацией в отношении распределения полученной организацией прибыли (дохода) после налогообложения в силу прямого или косвенного

участия в такой организации, участия в договоре (соглашении), предметом которого является управление этой организацией, или иных особенностей отношений между лицом и этой организацией и (или) иными лицами.

Определение контролирующего лица КИК — ИСБОЮЛ

Физические или юридические лица, признаваемые налоговыми резидентами Российской Федерации, и:

- являющиеся учредителем ИСБОЮЛ при соблюдении определенных условий;

- осуществляющие контроль над ИСБОЮЛ при соблюдении определенных условий.

Контролирующее лицо КИК по критерию учреждения

Контролирующим лицом КИК - ИСБОЮЛ признается ее учредитель (основатель), имеющий право или сохраняющий за собой право получить любое из нижеуказанных прав в соответствии с личным законом и (или) учредительными документами (

пункт 10 статьи 25.13 Налогового кодекса Российской Федерации):

- получать (требовать получения) прямо или косвенно прибыль (доход) этой структуры полностью или частично, или;

- распоряжаться прибылью (доходом) этой структуры или ее частью, или;

- право на имущество, переданное этой структуре.

Контролирующее лицо КИК по критерию контроля

Контролирующим лицом КИК - ИСБОЮЛ признается лицо, осуществляющее контроль над ИСБОЮЛ, в отношении которого выполняется любое из нижеуказанных условий

пункта 12 статьи 25.13 Налогового кодекса Российской Федерации:

- такое лицо имеет фактическое право на доход (его часть), получаемый такой структурой, или;

- такое лицо вправе распоряжаться имуществом такой структуры, или;

- такое лицо вправе получить имущество такой структуры в случае ее прекращения (ликвидации, расторжения договора).

Контроль над ИСБОЮЛ

Под контролем над ИСБОЮЛ понимается оказание или возможность оказывать определяющее влияние на решения, принимаемые лицом, осуществляющим управление активами такой структуры, в отношении распределения полученной прибыли (дохода) после налогообложения

в соответствии с личным законом или учредительными документами.

Прибыль КИК приравнивается к прибыли организации (доходу физических лиц), полученной налогоплательщиком, признаваемым контролирующим лицом этой КИК, и учитывается при определении налоговой базы по налогам у налогоплательщиков, признаваемых контролирующими

лицами этой КИК в соответствии с главами части второй Налогового кодекса Российской Федерации с учетом установленных особенностей.

Дата получения дохода в виде прибыли КИК

31 декабря

Датой получения дохода в виде прибыли КИК признается 31 декабря календарного года, следующего за налоговым периодом, на который приходится дата окончания периода, за который в соответствии с личным законом такой компании составляется

финансовая отчетность за финансовый год, а в случае отсутствия в соответствии с личным законом такой компании обязанности по составлению и представлению финансовой отчетности - 31 декабря календарного года, следующего за налоговым периодом,

на который приходится дата окончания календарного года, за который определяется ее прибыль (для физических лиц – пункт 1.1 статьи 223 Налогового кодекса Российской Федерации, для организаций – подпункт 12 пункта 4 статьи 271 Налогового кодекса Российской Федерации).

Пример определения даты получения дохода в виде прибыли КИК в случае, если финансовый год КИК оканчивается на 31 декабря

Дата признания дохода в виде прибыли КИК

31 дек

2019

Подача отчетности в отношении кик за 2018 год

Пример определения даты получения дохода в виде прибыли КИК в случае, если финансовый год КИК оканчивается не на 31 декабря

Cуммы, вычитаемые из величины прибыли КИК

Из величины прибыли КИК вычитаются следующие суммы:

- дивиденды, выплаченные КИК, с учетом промежуточных дивидендов, выплаченных в течение финансового года;

- дивиденды, источником выплаты которых являются российские организации, если контролирующее лицо этой КИК имеет фактическое право на такие доходы с учетом положений статьи 312 настоящего Налогового кодекса Российской Федерации.

- распределенная ИСБОЮЛ прибыль (в случае если КИК является ИСБОЮЛ).

10 млн. рублей

Прибыль КИК учитывается при определении налоговой базы по налогу на прибыль и НДФЛ в случае, если величина прибыли составила более 10 млн. рублей

2015 — 50 млн. рублей

2016 — 30 млн. рублей

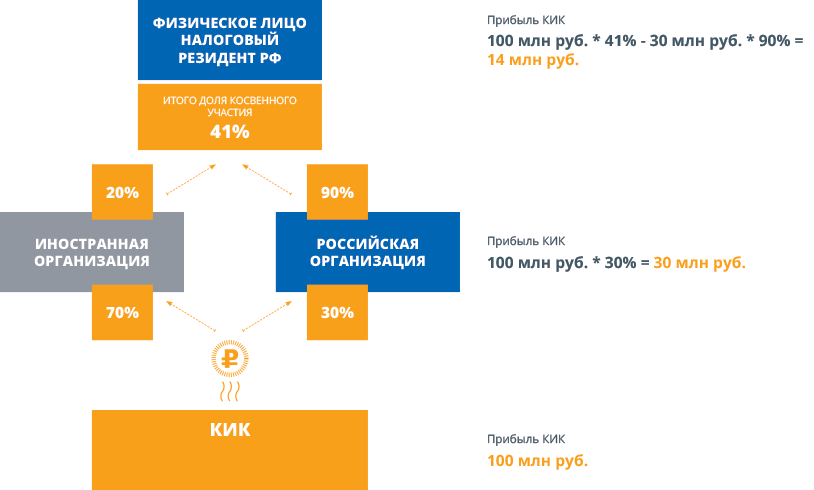

Порядок определения доли участия в прибыли КИК

Прибыль КИК учитывается при определении налоговой базы у налогоплательщика - контролирующего лица в доле, соответствующей доле участия этого лица в КИК, определяемая в следующем порядке.

Прибыль КИК учитывается при определении налоговой базы у налогоплательщика - контролирующего лица в доле, соответствующей доле участия этого лица в КИК, определяемая в следующем порядке.

Порядок определения прибыли КИК при косвенном участии налогоплательщика в КИК

В случае косвенного участия налогоплательщика - контролирующего лица в КИК при условии, что такое участие реализовано через организации, являющиеся контролирующими лицами этой КИК и признаваемые налоговыми резидентами Российской Федерации, прибыль этой

КИК, учитываемая при определении налоговой базы у такого налогоплательщика, уменьшается на суммы прибыли, подлежащие учету при налогообложении у иных контролирующих лиц, через которых реализовано косвенное участие такого контролирующего лица в

КИК, в доле пропорционально доле участия такого контролирующего лица в организации (организациях), через которую реализовано косвенное участие в КИК.

При этом если рассчитанная таким образом сумма прибыли КИК, подлежащая учету при определении налоговой базы у налогоплательщика - контролирующего лица, равна нулю, налогоплательщик вправе не отражать такой результат и сведения о такой КИК в налоговой

декларации по налогу на прибыль организаций (налогу на доходы физических лиц).

Пример определения прибыли КИК при косвенном участии налогоплательщика в КИК

Прибылью (убытком) КИК признается величина прибыли (убытка) этой компании, определенная одним из следующих способов:

-

по данным ее финансовой отчетности, составленной в соответствии с личным законом такой компании за финансовый год. В этом случае прибылью (убытком) КИК признается величина прибыли (убытка) этой компании до налогообложения с учетом особенностей, предусмотренных пунктами 3, 3.1, 7 и 8 статьи 309.1 Налогового кодекса Российской Федерации;

- по правилам, установленным главой 25 Налогового кодекса Российской Федерации для налогоплательщиков - российских организаций.

Налоговая база КИК определяется отдельно в отношении каждой КИК.

Сумма налога, исчисленного в отношении прибыли КИК за соответствующий период, уменьшается пропорционально доле участия контролирующего лица на величину налога, исчисленного в отношении этой прибыли в соответствии с законодательством иностранных государств и (или) законодательством Российской Федерации (в том числе налога на доходы, удерживаемого у источника выплаты дохода), а также на величину налога на прибыль организаций, исчисленного в отношении прибыли постоянного представительства этой КИК в Российской Федерации.

Сумма налога, исчисленного в соответствии с законодательством иностранного государства, должна быть документально подтверждена, а в случае отсутствия у Российской Федерации с иностранным государством (территорией) действующего международного договора Российской Федерации по вопросам налогообложения - заверена компетентным органом иностранного государства, уполномоченным по контролю и надзору в области налогов.

Определение прибыли (убытка) КИК по данным ее финансовой отчетности

Налогоплательщик может использовать данные финансовой отчетности КИК для определения ее прибыли (убытка) при выполнении одного из следующих условий:

- постоянным местонахождением этой КИК является иностранное государство, с которым имеется международный договор Российской Федерации по вопросам налогообложения, за исключением государств (территорий), не обеспечивающих обмена информацией для целей

налогообложения с Российской Федерацией;

- в отношении финансовой отчетности представлено аудиторское заключение, которое не содержит отрицательного мнения или отказа в выражении мнения. В случае, если в соответствии с личным законом КИК ее финансовая отчетность не подлежит обязательному

аудиту, определение прибыли (убытка) такой КИК осуществляется на основании финансовой отчетности, аудит которой проведен в соответствии с международными стандартами аудита.

В целях определения прибыли (убытка) КИК используется неконсолидированная финансовая отчетность такой компании, составленная в соответствии со стандартом, установленным личным законом такой компании. В случае, если личным законом КИК не установлен стандарт

составления финансовой отчетности, прибыль (убыток) такой КИК определяется по данным финансовой отчетности, составленной в соответствии с Международными стандартами финансовой отчетности либо иными международно признанными стандартами составления

финансовой отчетности, принимаемыми иностранными фондовыми биржами и иностранными депозитарно-клиринговыми организациями, включенными в перечень иностранных финансовых посредников, для принятия решения о допуске ценных бумаг к торгам.

Особенности учета прибыли (убытка) КИК по данным ее финансовой отчетности предусмотрены также в пунктах 3 и 3.1 статьи 309.1 Налогового кодекса Российской Федерации.

Перенос убытка КИК

В случае, если по данным финансовой отчетности КИК, составленной в соответствии с ее личным законом за финансовый год, определен убыток, указанный убыток может быть перенесен на будущие периоды без ограничений и учтен при определении прибыли КИК.

Убыток КИК не может быть перенесен на будущие периоды, если налогоплательщиком - контролирующим лицом не представлено уведомление о КИК за период, за который получен указанный убыток.

Кроме того, налогоплательщик вправе учесть убыток КИК, накопленный за период до 2015 года, с учетом особенностей, установленных

пунктом 8 статьи 309.1 Налогового кодекса Российской Федерации.

Определение прибыли (убытка) КИК по правилам главы 25 Налогового кодекса Российской Федерации

Определение прибыли (убытка) КИК по правилам главы 25 Налогового кодекса Российской Федерации осуществляется в случае невыполнения условий для определения прибыли (убытка) КИК по данным ее финансовой отчетности, а также по выбору налогоплательщика - контролирующего

лица.

В случае, если порядок определения прибыли (убытка) КИК по правилам главы 25 Налогового кодекса Российской Федерации применяется по выбору налогоплательщика, такой порядок подлежит применению в отношении соответствующей КИК в течение не менее пяти налоговых

периодов с даты начала его применения, что должно быть закреплено в учетной политике налогоплательщика - контролирующего лица.

Налогоплательщик - контролирующее лицо, являющееся физическим лицом, вправе применять порядок определения прибыли (убытка) КИК по правилам главы 25 Налогового кодекса Российской Федерации при условии, что выбор такого порядка определения прибыли (убытка).

КИК отражен в налоговой декларации по налогу на доходы физических лиц налогоплательщика - контролирующего лица и такой порядок подлежит применению в отношении соответствующей КИК в течение не менее пяти налоговых периодов по налогу на прибыль организаций

с даты начала его применения.

Прибыль (убыток) КИК, выраженная в иностранной валюте, подлежит пересчету в рубли с применением среднего курса иностранной валюты к рублю Российской Федерации, установленного Центральным банком Российской Федерации, определяемого за период, за который определяется сумма прибыли (убытка) КИК.

Среднегодовой курс валют в целях пересчета прибыли КИК, выраженной в иностранной валюте, в рубли (календарный год)

Год | Доллар (USD) | Евро (EUR) |

2020 | 72,1464 | 82,4532 |

2021 | 73,6541 | 87,1877 |

2022 | 68,5494 | 72,5259 |

2023 | 85,2466 | 92,2406 |

2024 | 92,5731 | 100,2182 |

Прибыль КИК освобождается от налогообложения, если в отношении такой КИК выполняется хотя бы одно из следующих условий:

- КИК - некоммерческая организация, которая в соответствии со своим личным законом не распределяет полученную прибыль (доход) между акционерами (участниками, учредителями) или иными лицами;

- КИК образована в соответствии с законодательством государства - члена Евразийского экономического союза и имеет постоянное местонахождение в этом государстве;

- эффективная ставка налогообложения доходов (прибыли) для этой КИК по итогам периода, за который в соответствии с личным законом такой организации составляется финансовая отчетность за финансовый год, составляет не менее 75% средневзвешенной

налоговой ставки по налогу на прибыль организаций;

- КИК является одной из следующих компаний:

- активной иностранной компанией;

- активной иностранной холдинговой компанией;

- активной иностранной субхолдинговой компанией;

- КИК является банком или страховой организацией, осуществляющими деятельность в соответствии со своим личным законом на основании лицензии или иного специального разрешения на осуществление банковской или страховой деятельности;

- КИК является одной из следующих иностранных организаций:

- эмитентом обращающихся облигаций;

- организацией, которой были уступлены права и обязанности по выпущенным обращающимся облигациям, эмитентом которых является другая иностранная организация;

- КИК участвует в проектах по добыче полезных ископаемых, осуществляемых в соответствии с соглашениями о разделе продукции, концессионными соглашениями, лицензионными соглашениями или иными соглашениями (контрактами) на условиях риска;

- КИК является оператором нового морского месторождения углеводородного сырья или непосредственным акционером (участником) оператора нового морского месторождения углеводородного сырья;

- КИК признается международной холдинговой компанией в соответствии со статьей 24.2 Налогового кодекса Российской Федерации.

Прибыль КИК освобождается от налогообложения по основаниям, указанным в пунктах 3, 5 и 6, в случае если постоянным местонахождением такой КИК является государство (территория), с которым имеется международный договор Российской Федерации по вопросам налогообложения, за исключением государств (территорий), не обеспечивающих обмен информацией для целей налогообложения с Российской Федерацией.

Налогоплательщики – физические лица вправе перейти на уплату налога на доходы физических лиц с фиксированной прибыли КИК.

Переход на уплату налога с фиксированной прибыли возможен начиная с налогового периода 2020 года (статья 3 Федерального закона от 09.11.2020 N 368-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации»).

Для этого налогоплательщику необходимо подать уведомление о переходе на уплату налога на доходы физических лиц с фиксированной прибыли в налоговый орган по месту жительства.

Уведомление о переходе на уплату налога на доходы физических лиц с фиксированной прибыли КИК налогоплательщик представляет в срок до 31 декабря года, являющегося налоговым периодом, начиная с которого налогоплательщик осуществляет уплату налога с фиксированной прибыли.

Налогоплательщики – физические лица, желающие перейти на режим уплаты налога с фиксированной прибыли КИК с налогового периода 2020 года, вправе представить уведомление до 01.02.2021.

Начиная с налогового периода 2021 года уведомление должно быть представлено до 31 декабря соответствующего года.

Переход на данный режим предусматривает замену порядка уплаты налога с фактического размера прибыли, полученной КИК, на уплату налога исходя из фиксированной суммы прибыли КИК, не зависящей от количества имеющихся у контролирующего лица КИК.

Фиксированная сумма прибыли КИК устанавливается в размере (пункт 2 статьи 227.2 Налогового кодекса Российской Федерации):

- для налогового периода 2020 года: 38 460 000 рублей;

- для налоговых периодов 2021 – 2024 годов: 34 000 000 рублей;

- для налогового периода 2025 и последующих периодов:

- если налогоплательщик является контролирующим лицом одной КИК: 27 990 000 рублей;

- если налогоплательщик является контролирующим лицом двух КИК: 52 718 000 рублей;

- если налогоплательщик является контролирующим лицом трех КИК: 75 445 300 рублей;

- если налогоплательщик является контролирующим лицом четырех КИК: 98 172 600 рублей;

- если налогоплательщик является контролирующим лицом пяти и более КИК: 120 899 900 рублей.

При переходе на режим уплаты налога с фиксированной прибыли КИК у контролирующего лица исключается необходимость:

рассчитывать прибыль КИК по правилам статьи 309.1 Налогового кодекса Российской Федерации

представлять документы, подтверждающие размер прибыли (убытка) КИК, предусмотренные пунктом 5 статьи 25.15 Налогового кодекса Российской Федерации

представлять документы по требованию налогового органа, предусмотренного пунктом 1 статьи 25.14-1 Налогового кодекса Российской Федерации

заполнять Лист В «Сведения о финансовой отчетности контролируемой иностранной компании» уведомления о КИК (пункт 6.1 статьи 25.14 Налогового кодекса Российской Федерации)

При этом у налогоплательщика сохраняется обязанность ежегодного представления уведомления о КИК.

Переход на режим уплаты налога с фиксированной прибыли КИК приводит к:

утрате права на применение освобождения от налогообложения:

- прибыли КИК по основаниям, предусмотренным пунктом 1 статьи 25.13-1 Налогового кодекса Российской Федерации

- доходов контролирующего лица в виде дивидендов, полученных от КИК в результате распределения ее прибыли (пункт 66 статьи 217 Налогового кодекса Российской Федерации)

утрате права на уменьшение налога с фиксированной прибыли КИК на сумму налога:

- уплаченного контролирующим лицом в иностранном государстве со своих доходов (пункт 1 статьи 232 Налогового кодекса Российской Федерации)

- исчисленного с прибыли КИК (ее постоянного представительства) в соответствии с законодательством иностранных государств и (или) в РФ (в том числе удержанные у источника выплаты дохода) (пункт 11 статьи 309.1 Налогового кодекса Российской Федерации);

При этом контролирующее лицо вправе учесть убыток КИК, полученный в период применения режима уплаты налога с фиксированной прибыли, в случае последующего отказа от использования такого режима (пункт 12 статьи 309.1 Налогового кодекса Российской Федерации).

Необходимо учитывать, что обязательный период использования порядка уплаты налога с фиксированной прибыли КИК:

- 3 года – при переходе с налогового периода 2020 или 2021 года

- 5 лет – при переходе с налогового периода 2022 года и последующих годов

Налогоплательщик вправе отказаться от режима уплаты налога с фиксированной прибыли КИК при истечении обязательного периода использования режима или в случае, если в период его применения будет увеличена сумма налога с фиксированной прибыли на законодательном уровне.

Для этого налогоплательщику необходимо подать в налоговый орган по месту жительства уведомление об отказе от уплаты налога на доходы физических лиц с фиксированной прибыли КИК.

Такое уведомление налогоплательщик представляет в срок до 31 декабря года, являющегося налоговым периодом, начиная с которого налогоплательщик отказывается от уплаты налога с фиксированной прибыли.

В случае, если в период применения режима уплаты налога с фиксированной прибыли КИК будет увеличена сумма налога с фиксированной прибыли на законодательном уровне, налогоплательщик вправе представить уведомление в срок до 31 декабря года, предшествующего году, начиная с которого на основании положений соответствующего федерального закона применяются внесенные в Налоговый кодекс Российской Федерации изменения, приводящие к увеличению суммы налога с фиксированной прибыли.

При этом, если налогоплательщик перестал являться контролирующим лицом применительно ко всем КИК, обязанность по уплате налога с фиксированной прибыли не возникает в отношении налоговых периодов, в которых налогоплательщик не являлся контролирующим лицом применительно ко всем контролируемым им иностранным компаниям.

Рекомендуемые формы уведомления о переходе на уплату налог с фиксированной прибыли и уведомления об отказе от уплаты налога с фиксированной прибыли

Представление налоговой отчетности в отношении КИК

Сроки представления отчетности в отношении КИК

Признание лица контролирующим лицом осуществляется в соответствии с пунктом 3 статьи 25.15 Налогового кодекса Российской Федерации в следующем порядке.

На дату принятия решения о распределении прибыли, принятого в календарном году, следующем за налоговым периодом по соответствующему налогу для налогоплательщика - контролирующего лица, на который приходится дата окончания финансового года в соответствии

с личным законом этой КИК.

Если такое решение не принято, признание лица контролирующим лицом осуществляется на 31 декабря календарного года, следующего за налоговым периодом по соответствующему налогу для налогоплательщика - контролирующего лица, на который приходится дата

окончания финансового года КИК.

При невозможности определения доли прибыли КИК признание лица контролирующим лицом осуществляется на 31 декабря календарного года, следующего за налоговым периодом по соответствующему налогу для налогоплательщика - контролирующего лица, на который

приходится дата окончания финансового года КИК.

Указанный подход изложен в Письме Минфина России от 10.02.2017 № 03-12-11/2/7395

Пример определения лица в качестве контролирующего лица в случае прекращения участия в КИК

Налогоплательщик признается контролирующим лицом на дату решения о распределении прибыли КИК и представляет отчетность о КИК

Налогоплательщик признается контролирующим лицом на 31.12 и представляет отчетность о КИК

Налогоплательщик не признается контролирующим лицом в отчетном периоде и не представляет отчетность о КИК

Налогоплательщики, признаваемые налоговыми резидентами Российской Федерации, уведомляют налоговый орган о КИК, контролирующими лицами которых они являются.

Уведомление о КИК представляется:

Налогоплательщиками - организациями

20 марта

Налогоплательщиками – организациями – в срок не позднее 20 марта года, следующего за налоговым периодом, в котором контролирующим лицом признается доход в виде прибыли КИК в соответствии с главой 25 Налогового кодекса Российской Федерации либо который следует за годом, по итогам которого определен убыток КИК

Налогоплательщиками - физическими лицами

30 апреля года

Налогоплательщиками – физическими лицами – в срок не позднее 30 апреля года, следующего за налоговым периодом, в котором контролирующим лицом признается доход в виде прибыли КИК в соответствии с главой 23 Налогового кодекса Российской Федерации либо который следует за годом, по итогам которого определен убыток КИК

Особенности в виде требований к размеру дохода, полученного контролирующим лицом в виде прибыли КИК, в целях представления уведомления о КИК законодательством Российской Федерации не предусмотрены.

Форма и порядок представления уведомления о КИК в отношении налоговых периодов до 2021 года: Приказ ФНС России 26.08.2019 № ММВ-7-13/422 «Об утверждении формы и формата представления уведомления о контролируемых иностранных компаниях в электронной форме, а также порядка заполнения формы и порядка представления уведомления о контролируемых иностранных компаниях в электронной форме и признании утратившим силу приказа ФНС России от 13.12.2016 N ММВ-7-13/679@» .

Форма и порядок представления уведомления о КИК в отношении налоговых периодов с 2021 года: Приказ ФНС России от 19.07.2021 № ЕД-7-13/671@ «Об утверждении формы, порядка заполнения формы и формата представления уведомления о контролируемых иностранных компаниях в электронной форме».

Уведомления о КИК представляются в налоговый орган налогоплательщиками по установленным формам (форматам) в электронной форме.

Налогоплательщики - физические лица вправе представить указанные уведомления на бумажном носителе.

В случае обнаружения неполноты сведений, неточностей либо ошибок в заполнении представленного уведомления о КИК налогоплательщик вправе представить уточненное уведомление.

Пример заполнения отчетного периода в уведомлении о КИК

Пример заполнения листа в уведомления о КИК в случае определения прибыли КИК на основании финансовой отчетности

Пример заполнения листа в уведомления о КИК в случае определения прибыли КИК по правилам главы 25 Налогового кодекса Российской Федерации

ПОДТВЕРЖДАЮЩИЕ ДОКУМЕНТЫ, ПРЕДСТАВЛЯЕМЫЕ КОНТРОЛИРУЮЩИМИ ЛИЦАМИ КИК

Контролирующим лицом заявлено право на освобождение от налогообложения прибыли КИК

В случае освобождения от налогообложения прибыли КИК по основаниям, установленным подпунктами 1, 3 - 8 пункта 1 статьи 25.13-1 Налогового кодекса Российской Федерации, в соответствии с пунктом 9 статьи 25.13-1 Налогового кодекса Российской Федерации налогоплательщики представляют в налоговый орган по месту своего нахождения документы, подтверждающие соблюдение условий для такого освобождения.

Документы, подтверждающие соблюдение условий освобождения, представляются:

Налогоплательщиками - организациями

20 марта года

Налогоплательщиками - организациями – в срок не позднее 20 марта года, следующего за налоговым периодом, в котором контролирующим лицом признается доход в виде прибыли КИК в соответствии с главой 25 Налогового кодекса Российской Федерации либо который следует за годом, по итогам которого определен убыток КИК

Налогоплательщиками - физическими лицами

30 апреля

Налогоплательщиками - физическими лицами – в срок не позднее 30 апреля года, следующего за налоговым периодом, в котором контролирующим лицом признается доход в виде прибыли КИК в соответствии с главой 23 Налогового кодекса Российской Федерации либо который следует за годом, по итогам которого определен убыток КИК

Представляемые налогоплательщиками документы подлежат переводу на русский язык в части, необходимой для подтверждения соблюдения условий для освобождения прибыли КИК от налогообложения.

В случае, если документы, подтверждающие освобождение от налогообложения прибыли КИК, были представлены ранее в отношении предыдущих налоговых периодов, контролирующее лицо вправе не представлять вновь такие документы.

Однако представленные ранее документы должны быть действительны в отношении периода, за который определяется прибыль КИК, признаваемая в налоговом периоде, за который налогоплательщик заявляет освобождение от налогообложения прибыли КИК.

В случае если КИК образована в соответствии с законодательством государства - члена Евразийского экономического союза и имеет постоянное местонахождение в этом государстве представление документов, подтверждающих соблюдение условия такого освобождения, в налоговый орган по месту своего нахождения не требуется.

Контролирующим лицом не заявлено право на применение освобождения от налогообложения прибыли КИК

В случае отсутствия освобождения от налогообложения прибыли КИК в соответствии с пунктом 5 статьи 25.15 Налогового кодекса Российской Федерации контролирующее лицо обязано подтверждать размер прибыли (убытка) КИК путем представления следующих документов:

финансовая отчетность КИК, составленная в соответствии с личным законом такой компании за финансовый год, или в случае отсутствия финансовой отчетности иные документы, подтверждающие прибыль (убыток) такой компании за финансовый год;

аудиторское заключение по финансовой отчетности КИК, если в соответствии с личным законом или учредительными (корпоративными) документами этой КИК установлено обязательное проведение аудита такой финансовой отчетности или аудит осуществляется иностранной организацией добровольно.

Указанные документы представляются:

Налогоплательщиками - организациями

28 марта

Налогоплательщиками - организациями – вместе с налоговой декларацией по налогу на прибыль организаций (не позднее 28 марта)

Налогоплательщиками - физическими лицами

30 апреля

Налогоплательщиками - физическими лицами – вместе с уведомлением о КИК (не позднее 30 апреля)

Начиная с налогового периода 2020 года указанные документы представляются независимо от наличия обязанности по учету дохода в виде прибыли КИК в налоговой базе контролирующего лица по соответствующему налогу.

Представление подтверждающих документов не распространяется на физических лиц, перешедших на уплату налога с фиксированной прибыли КИК.

Ответственность за непредставление налоговому органу документов, подтверждающих размер прибыли (убытка) КИК, в срок, установленный пунктом 5 статьи 25.15 Налогового кодекса Российской Федерации, либо представление таких документов с заведомо недостоверными сведениями предусмотрена пунктом 1.1 статьи 126 Налогового кодекса Российской Федерации.

Истребование подтверждающих документов налоговым органом

В случае, если налогоплательщиком - контролирующим лицом не представлены документы, необходимые для подтверждения соблюдения условий для освобождения прибыли КИК от налогообложения в соответствии с пунктом 9 статьи 25.13-1 Налогового кодекса Российской Федерации, или документы, подтверждающие размер прибыли (убытка) КИК, предусмотренные пунктом 5 статьи 25.15 Налогового кодекса Российской Федерации, должностное лицо налогового органа вправе истребовать указанные документы в соответствии с пунктом 1 статьи 25.14-1 Налогового кодекса Российской Федерации.

При этом налоговый орган вправе истребовать у налогоплательщика - контролирующего лица документы, относящиеся к налоговым периодам, предшествующим году направления требования, но не более чем за три календарных года.

Ответственность за непредставление документов по требованию налогового органа документов под освобождение прибыли КИК от налогообложения или документов, подтверждающих размер прибыли (убытка) КИК, предусмотрена пунктом 1.1-1 статьи 126 Налогового кодекса Российской Федерации и применяется к налоговым периодам начиная с 2020 года.

Налоговая ответственность

20%

Неуплата или неполная уплата контролирующим лицом сумм налога в результате невключения в налоговую базу доли прибыли КИК влечет взыскание штрафа в размере 20% от суммы неуплаченного налога, но не менее 100 000 рублей. Указанная ответственность не применяется за налоговые периоды 2015-2017 годов.

500 000 рублей

Неправомерное непредставление в установленный срок контролирующим лицом в налоговый орган уведомления о КИК за календарный год или представление контролирующим лицом в налоговый орган уведомления о КИК, содержащего недостоверные сведения, влечет взыскание штрафа в размере 500 000 рублей по каждой КИК, сведения о которой не представлены либо в отношении которой представлены недостоверные сведения.

500 000 рублей

Непредставление налоговому органу документов, подтверждающих размер прибыли (убытка) КИК, в срок, установленный пунктом 5 статьи 25.15 Налогового кодекса Российской Федерации, либо представление таких документов с заведомо недостоверными сведениями влечет взыскание штрафа с контролирующего лица в размере 500 000 рублей.

Ответственность за непредставление документов по требованию налогового органа документов под освобождение прибыли КИК от налогообложения или документов, подтверждающих размер прибыли (убытка) КИК

(Пункт 1.1-1 статьи 126 Налогового кодекса Российской Федерации)

1 000 000 рублей

Непредставление налоговому органу документов, истребуемых в соответствии с пунктом 1 статьи 25.14-1 Налогового кодекса Российской Федерации, в срок, установленный пунктом 2 статьи 25.14-1 Налогового кодекса Российской Федерации, либо представление таких документов с заведомо недостоверными сведениями влечет взыскание штрафа с контролирующего лица в размере 1 000 000 рублей.